Nueva Ley de Promoción del Sector Agrario

Disposiciones e incentivo tributarios en la Ley Nro.32434

Mediante la Ley N.º 32434, el Congreso de la República de Perú aprobó un nuevo marco legal que promueve la transformación productiva, competitiva y sostenible del sector agrario con enfoque de protección social. Esta normativa, promulgada el 10 de septiembre de 2025, busca modernizar la agricultura nacional mediante incentivos tributarios, financiamiento y medidas de formalización, beneficiando principalmente a los pequeños productores agrarios y fomentando su acceso a mercados más rentables

¿Cuáles son los sujetos comprendidos?

Pequeños productores agrarios:

- Personas naturales, sucesiones indivisas o sociedades conyugales que optaron por tributar como tales según la Ley del Impuesto a la Renta.

- Deben estar inscritos en el Padrón de Productores Agrarios y sus Organizaciones en las Cadenas de Valor.

- Sus ingresos netos anuales no deben superar las 150 UIT.

Empresas agrarias:

- Personas naturales con negocio cuyos ingresos netos superen las 150 UIT en el ejercicio anual.

- Personas jurídicas que realicen actividades de cultivo, crianza o agroindustria, excepto las excluidas en la Ley del Impuesto a la Renta.

Formas asociativas:

- Asociaciones civiles sin fines de lucro conformadas por pequeños productores, cuya finalidad sea la comercialización, colocación, procesamiento o transformación de sus productos.

- Deben inscribirse en el Padrón y no pueden coincidir con cooperativas de usuarios reguladas por la Ley 31335.

Cooperativas agrarias:

- En tanto estén debidamente inscritas en el Registro Nacional de Cooperativas Agrarias y cumplan con los requisitos de la ley.

Impuesto a la renta de los pequeños productores agrarios

Inafectación:

- Si los ingresos netos anuales son ≤ 30 UIT, el pequeño productor agrario está inafecto del impuesto a la renta en ese ejercicio.

Régimen especial con tasa reducida

- Si los ingresos netos anuales son > 30 UIT y hasta 150 UIT, se aplica una tasa del 1,5 % sobre el exceso de 30 UIT.

- Los pagos realizados bajo este régimen tienen carácter definitivo y cancelatorio.

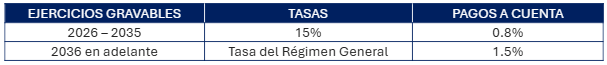

Impuesto a la renta de las empresas agrarias

El impuesto a la renta y pagos a cuenta se determinarán aplicando sobre la renta neta las siguientes tasas:

Además, podrán aplicar los siguientes beneficios:

Deducciones especiales:

- Se permite deducir hasta el 10% de gastos sustentados con boletas o tickets de contribuyentes del Nuevo RUS, hasta un máximo de 200 UIT por ejercicio.

Depreciación acelerada:

- Obras de infraestructura hidráulica y de riego pueden depreciarse al 20% anual si se adquieren entre 2026 y 2035.

Deducción adicional por compras a pequeños productores:

- Las empresas agrarias pueden deducir un 25% adicional del valor de productos comprados a pequeños productores inscritos en el padrón.

- Este beneficio tiene un límite del 10% de los montos acreditados mediante comprobantes válidos.

Disposiciones especiales del IGV aplicables a los pequeños productores agrarios y las empresas agrarias

Las empresas comprendidas que produzcan y vendan en el país bienes agrarios exonerados del IGV por estar contenidos en el Apéndice I de la Ley del IGV, tienen derecho al reintegro tributario equivalente al IGV consignado separadamente en los comprobantes de pago correspondientes a sus adquisiciones de bienes, servicios y contratos de construcción, así como al pago en sus importaciones.

Las empresas que renunciaron a la exoneración del IGV, acogerse nuevamente a la exoneración mediante la presentación de una solicitud de acogimiento, en un plazo no mayor de tres meses, de acuerdo con la forma, plazo y condiciones que establezca la SUNAT.

Padrón de productores agrarios

El Padrón corresponde al “Padrón de Productores Agrarios y sus Organizaciones en las Cadenas de Valor” creado por la Ley 30987, Ley que fortalece la planificación de la producción agraria, a cargo del Ministerio de Desarrollo Agrario y Riego.

Vigencia

Las normas tributarias del Impuesto a la Renta e IGV que mencionamos en este Boletín estarán vigentes desde el 1 de enero de 2026.

¡Cumple tus obligaciones y evita multas!

Si necesitas asesoría en Materia Tributaria, escríbenos a kcardenas@bp-one.com. Descubre cómo nuestros servicios de Knowledge Process Outsourcing pueden ayudarte a cumplir con la normativa y optimizar tu operación. Llena el formulario y accede a más información en el siguiente enlace: KPO | Knowledge Process Outsourcing

Nota: Este boletín tiene un propósito exclusivamente informativo y no constituye asesoría, consultoría ni opinión legal. Si necesitas asesoría especializada, el equipo de BPONE THE BEST PROFESSIONAL OUTSOURCING está a tu disposición.

Para que no te pierdas de nuestras novedades, añade nuestra dirección a tus contactos y, si encuentras nuestros correos en spam, márcalos como “No es spam” para que lleguen a tu bandeja principal.

Comentarios recientes